Immobilienfinanzierung auf einen Blick

Eine gut organisierte und solide Finanzierung ist der Schlüssel auf Ihrem Weg ins Eigenheim. Dafür brauchen Sie den passenden Finanzierungspartner und etwas Vorwissen.

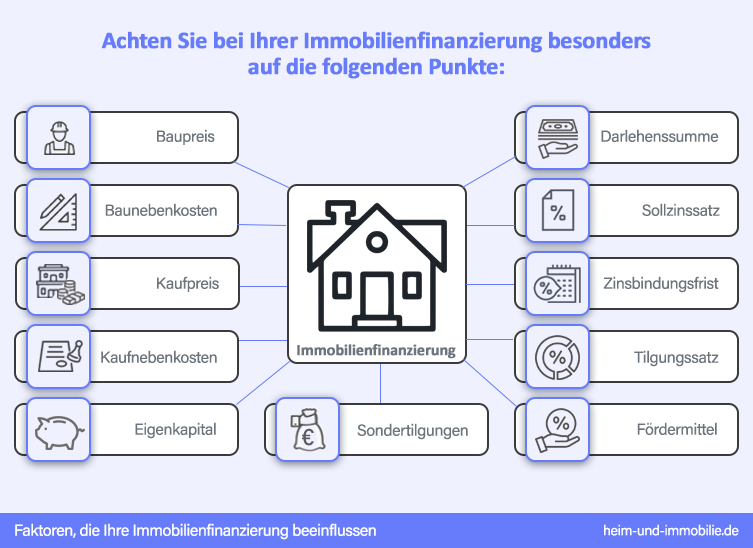

- Die Faktoren, die Ihre Immobilienfinanzierung maßgeblich beeinflussen

Erfahren Sie, welche Einflussgrößen wie auf Ihre Immobilienfinanzierung wirken. - Die Planung Ihrer Immobilienfinanzierung

Eine solide Planung ist in einem Immobilienvorhaben unumgänglich, damit Sie lebenslang daran Freude haben. - Die Darlehensarten in der Immobilienfinanzierung

Von Anschlussfinanzierung bis Zwischenkredit – wir erläutern Ihnen die wichtigsten Begrifflichkeiten und Unterschiede.

Im folgenden Video erklären wir einfach und verständlich wichtige Belange rund um die Immobilienfinanzierung:

Die Faktoren, die Ihre Immobilienfinanzierung beeinflussen

In Zeiten niedriger Zinsen beschäftigen sich immer mehr Menschen mit der Frage, ob – anstatt Miete zu bezahlen – eine eigene Wohnimmobilie zu bauen oder zu kaufen sinnvoller ist. Keine Frage: Die Zinsen waren nie so niedrig wie derzeit; Baukredite sind daher zu besonders günstigen Konditionen abschließbar. Andererseits sind die Immobilienpreise rasant gestiegen. Eine sorgfältige Abwägung ist vonnöten, damit Sie für sich die richtige Entscheidung treffen können.

Folgende Faktoren beeinflussen Ihren Immobilienkredit erheblich:

- Baupreis der Immobilie

Die Baupreise steigen von Jahr zu Jahr kontinuierlich und insbesondere seit 2018 stärker als in den Jahren zuvor. - Baunebenkosten

Zusätzlich zum Baupreis fallen Baunebenkosten an, die etwa 15 % bis 20 % des Baupreises betragen. - Kaufpreis der Immobilie

Die Kaufpreise für Eigentumswohnungen sowie für Ein- und Zweifamilienhäuser steigen aufgrund der erhöhten Nachfrage und der daraus resultierenden Verknappung unaufhörlich, und der Trend wird sich wahrscheinlich fortsetzen. - Kaufnebenkosten

Zusätzlich zum Kaufpreis fallen Kaufnebenkosten an, die je nach Bundesland zwischen 12,5 % und 16,5 % betragen. - Eigenkapital

Grundsätzlich gilt: Je mehr Eigenkapital Sie in Ihre Immobilienfinanzierung einbringen können, desto besser. Sie sollten in der Lage sein, mindestens die Kaufnebenkosten, besser 20 % bis 30 % der Investitionssumme aus dem Eigenkapital bestreiten zu können. - Darlehenssumme

Die Höhe der benötigten Darlehenssumme sollte zu Ihrem monatlichen Budget für die Tilgung des Baukredits oder Darlehens zum Kauf passen. Die Darlehensrate sollte 35 % bis 40 % des regelmäßigen Haushaltsnettoeinkommens nicht übersteigen. - Sollzinssatz

Der Sollzinssatz legt die Höhe der auf die Darlehenssumme zu zahlenden Zinsen fest. Er gestaltet sich beispielsweise dann günstiger, wenn Sie eine sehr gute Bonität nachweisen können, ein höheres Eigenkapital einbringen und einen höheren Tilgungssatz wählen. - Dauer der Sollzinsbindung (Zinsbindungsfrist)

In Zeiten niedriger Sollzinsen empfiehlt es sich, die Dauer der Sollzinsbindung in Abhängigkeit des gewählten Tilgungssatzes langfristig zu wählen. So schützen Sie sich während der Tilgung des Darlehens vor steigenden Zinsen. Meistens werden Zinsbindungsfristen zwischen 5 und 20 Jahren angeboten. - Tilgungssatz

Wenn Sie eine eigengenutzte Immobilie bauen oder erwerben wollen, wählen Sie einen Tilgungssatz nicht unter 2 % p. a. ausgehend von der Darlehenssumme. Je höher Sie den Tilgungssatz wählen, desto schneller werden Sie Ihren Immobilienkredit abbezahlt und umso mehr Zinskosten gespart haben. Gerade in Zeiten niedriger Zinsen sollten Sie einen höheren Tilgungssatz statt einer niedrigeren Darlehensrate wählen. - Staatliche Fördermittel

Insbesondere für energieeffizientes Bauen und Sanieren und den Einbau moderner Heizungsanlagen halten die KfW (Kreditanstalt für Wiederaufbau) und das BAFA (Bundesamt für Wirtschaft und Ausfuhrkontrolle) zinsgünstige Darlehen und Zuschüsse bereit. Diese reduzieren bei berechtigtem Anspruch die Kosten Ihrer Immobilienfinanzierung nicht unerheblich. - Sondertilgungen

Haben Sie im Darlehensvertrag Ihrer Immobilienfinanzierung die Möglichkeit der kostenfreien Leistung von Sondertilgungen vereinbart, können Sie die Darlehensschuld schneller abtragen und ersparen sich so Zinskosten.

Mit dem Finanzierungsrechner von heim-und-immobilie.de können Sie einfach online Ihre Immobilienfinanzierung berechnen. Haben Sie Ihre favorisierte Variante gefunden, können Sie diese direkt hier als unverbindliche Finanzierungsanfrage an die mehrfach ausgezeichnete Degussa Bank senden.

Der Standard der Immobilienfinanzierung: Annuitätendarlehen

Immobilienfinanzierungen sind meistens langfristig ausgerichtet und werden von den Kreditgebern in der Regel als Annuitätendarlehen ausgegeben.

In einem Annuitätendarlehen setzen sich die über die vereinbarte Dauer der Sollzinsbindung gleichbleibenden Darlehensraten aus einem Zins- und einem Tilgungsanteil zusammen. Weil mit jeder gezahlten Darlehensrate die verbleibende Restschuld sinkt, reduziert sich innerhalb der Kreditrate auch der Zinsanteil, dafür steigt der Tilgungsanteil. Die gleichbleibenden monatlichen Raten sorgen für eine hohe Planungssicherheit und Überschaubarkeit des Immobilienkredits. Nach Ablauf der Sollzinsbindung verbleibt meist eine Restschuld, sofern kein Volltilgerdarlehen vereinbart wurde.

Restschuld begleichen mit einer Anschlussfinanzierung

Für eine am Ende der Zinsbindungsfrist verbleibende Restschuld wird meistens eine Anschlussfinanzierung abgeschlossen. Kreditgeber der bisherigen Immobilienfinanzierung können dem Kreditnehmer eine Verlängerung des Darlehens (Prolongation) unter angepassten Sollzinsen und einer neu vereinbarten Dauer der Sollzinsbindung anbieten. Andererseits hat der Kreditnehmer auch die Möglichkeit zur Umschuldung, in dem er zu günstigeren Konditionen seine Immobilienfinanzierung an einen anderen Kreditgeber überträgt.

Auf heim-und-immobilie.de besteht für den Kreditnehmer die Möglichkeit, schon ab 5 Jahren vor Ablauf der bisherigen Sollzinsbindung sich mit einem Forward-Darlehen die günstigen Zinsen von heute für die Zukunft zu sichern. Das macht insbesondere dann Sinn, wenn zu befürchten ist, dass die Zinsen in absehbarer Zeit – auch nur marginal – steigen werden.

Sie haben bereits eine Immobilienfinanzierung und deren Sollzinsbindung läuft innerhalb der kommenden 5 Jahre ab? Sie benötigen schon kurzfristig eine günstige Anschlussfinanzierung oder wollen sich schon heute die günstigen Zinsen für später sichern? Dann sprechen Sie mit uns. Wir helfen Ihnen.

heim-und-immobilie.de: Ihr starker Partner für die Immobilienfinanzierung

Transparenz

Wir finden gemeinsam mit Ihnen die Immobilienfinanzierung, die zu Ihnen passt. Ohne versteckte Kosten, genau auf Ihre Wünsche zugeschnitten.

Vertrauen

Wir betreuen Kunden in allen Fragen rund um Kredite, Zinssätze und Immobilienfinanzierungen und bieten ein breites Spektrum an Finanzdienstleistungen. Sie professionell auf Ihrem Weg zu begleiten, ist für uns selbstverständlich!

Zuverlässigkeit

Wir stehen Ihnen jederzeit als kompetenter Partner zur Seite und reagieren flexibel und schnell auf Ihre Wünsche.

Sie haben Fragen rund um die Bau-/Immobilienfinanzierung?

Kontaktieren Sie unser Expertenteam ganz einfach sofort per Telefon, E-Mail oder (Video-)chat oder vereinbaren einen Wunschtermin.

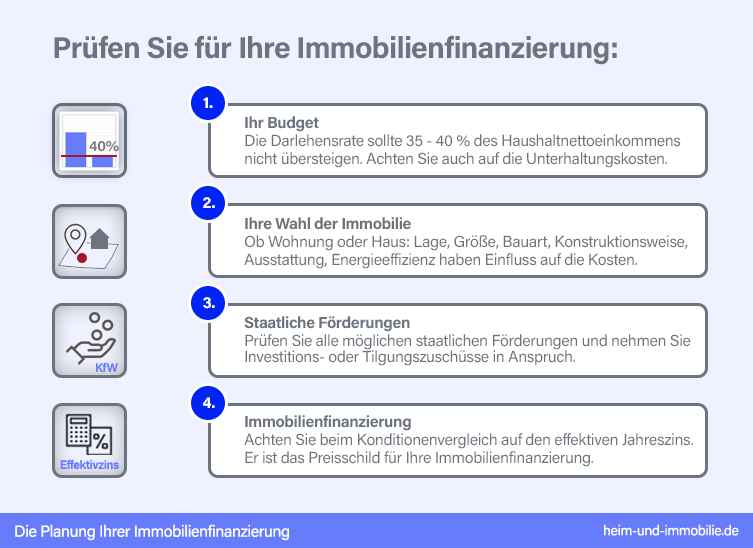

Die Planung Ihrer Immobilienfinanzierung

Gerade beschäftigen Sie sich mit dem Thema der Immobilienfinanzierung, da Sie vielleicht schon kurzfristig vorhaben, sich den Wunsch einer eigenen Immobilie zu erfüllen. Im Grunde sind Sie schon in die Planungsphase eingestiegen.

heim-und-immobilie.de bietet Ihnen viele wichtige Hinweise, Ratgeber, Tipps, Begriffserläuterungen und sogar die Möglichkeit, eine auf Ihre Wünsche zugeschnittene Immobilienfinanzierung zu Top-Konditionen abzuschließen.

Gehen Sie am besten wie folgt vor:

- Budget

Prüfen Sie, ob Sie sich einen Immobilienerwerb finanziell tatsächlich leisten können. Prüfen Sie, über wieviel Eigenkapital Sie verfügen und stellen Sie Ihre regelmäßigen monatlichen Einnahmen und Ausgaben gegenüber. Ermitteln Sie unter Berücksichtigung einer Reserve das monatliche Budget, welches Ihnen für die Zahlung der Darlehensraten verbleibt. Dieses sollte 35 - 40 % Ihres regelmäßigen Haushaltsnettoeinkommens nicht übersteigen. Vergessen Sie in Ihrer Budgetplanung nicht, die regelmäßigen Unterhaltungskosten und Rücklagen für die Instandhaltung Ihrer künftig eigenen Immobilie einzuplanen. Neben den Energiekosten für Heizung und Elektrizität müssen Sie Wasser-, Abwasser- und Regenwassergebühren, Müllentsorgungs- und Straßenreinigungsgebühren, Kosten für Telekommunikation und TV, Grundsteuer und Beiträge für die Gebäude- und Hausrat- und Privathaftpflichtversicherung berücksichtigen.

- Immobilie

Entscheiden Sie sich für die Art und die passende Lage und Größe der Immobilie. Egal, ob Eigentumswohnung oder Haus – der Preis ist vor allem abhängig davon, ob Sie in innerstädtischer oder in Randlage oder in einer ländlichen Region leben wollen. Aber auch von der Konstruktionsweise (Massivhaus oder Fertighaus), der Art des Hauses (Villa, freistehendes Einfamilienhaus, Reihenhaus, Reihenendhaus) der Wohn- und Nutzfläche, des Grundrisses und der verwendeten Materialien und natürlich der Größe des Grundstückes. Können Ansprüche etwas zurückgenommen werden, wirkt sich das schon massiv auf die Investitionskosten aus.

- Staatliche Förderungen

Prüfen Sie, ob Sie für Ihr Immobilienvorhaben staatliche Förderungen der KfW (Kreditanstalt für Wiederaufbau) oder des BAFA (Bundesamt für Wirtschaft und Ausfuhrkontrolle) beanspruchen können. Das ist in der Regel dann der Fall, wenn Sie sich erstmalig selbstgenutztes Wohneigentum zulegen, energieeffizient bauen oder sanieren, Barrierefreiheit schaffen oder unter Nutzung erneuerbarer Energien Ihre Immobilie mit Wärme versorgen.

- Immobilienfinanzierung

Im Vergleich der Ihnen angebotenen Konditionen für Immobilienfinanzierungen achten Sie bitte auf die Höhe des ausgewiesenen effektiven Jahreszinses (Effektivzins). Er ist das Preisschild für Ihre künftige Immobilienfinanzierung, denn er beinhaltet neben dem Sollzinssatz auch zusätzliche Kosten, die mit dem Immobilienkredit im Zusammenhang stehen – etwa für Gebühren oder Beiträge für Kreditversicherungen.

Bei der Ermittlung der richtigen Darlehenssumme vergessen Sie bitte nicht die zusätzlich entstehenden und beachtlich hohen Baunebenkosten oder Kaufnebenkosten zu berücksichtigen.

Sie können direkt hier auf heim-und-immobilie.de mit unserem Finanzierungsrechner Ihre Wunschfinanzierung berechnen.

Hier Wunschfinanzierung berechnen und von Top-Zinsen profitieren!

Die Darlehensarten in der Immobilienfinanzierung

Es gibt verschiedene Möglichkeiten, seine Immobilie zu finanzieren. Meistens reichen Kreditgeber die Immobilienfinanzierung als Annuitätendarlehen aus. Wir stellen Ihnen verschiedene Begrifflichkeiten für Darlehensarten vor und erläutern diese.

- Klassische Immobilienfinanzierung oder klassische Baufinanzierung

Die klassische Immobilienfinanzierung, auch klassische Baufinanzierung, beschreibt ein Annuitätendarlehen, dessen Darlehensrate sich aus einem Zins- und einem Tilgungsanteil zusammensetzt. Es wird eine Dauer der Sollzinsbindung (Zinsbindungsfrist) in Jahren festgelegt, die auch als Vertragslaufzeit zu verstehen ist, und während derer sich die Höhe der vereinbarten monatlichen Darlehensrate nicht ändert. Mit jeder Zahlung einer Darlehensrate verringert sich die verbleibende Restschuld, so dass sich innerhalb der gleichbleibenden Kreditrate der Zinsanteil verringert und der Tilgungsanteil erhöht.

Nach Ablauf der Sollzinsbindung verbleibt meist eine beachtliche Restschuld, die über eine Anschlussfinanzierung weiter getilgt wird. Die klassische Immobilienfinanzierung wird als Neufinanzierung (Erstfinanzierung) oder auch als Anschlussfinanzierung vergeben.

- Volltilgerdarlehen

Das Volltilgerdarlehen ist eine klassische Immobilienfinanzierung, also ein Annuitätendarlehen mit gleichbleibenden monatlichen Darlehensraten, jedoch ist der Tilgungssatz so hoch gewählt, dass für den Immobilienkredit am Ende der vereinbarten Sollzinsbindung (Zinsbindungsfrist) keine Restschuld mehr vorhanden ist. So besteht über die gesamte Vertragslaufzeit aufgrund der Zinsbindung keinerlei Verlustrisiko infolge steigender Zinsen. Das Volltilgerdarlehen eignet sich besonders in Zeiten niedriger Zinsen und für Interessenten, die sich eine hohe Tilgung – und somit hohe Kreditraten – leisten können.

- Endfälliges Darlehen

Als endfälliges Darlehen, auch Festdarlehen, wird eine Darlehensart bezeichnet, in deren vereinbarter Zinsbindungsfrist vom Kreditnehmer lediglich die auf die Darlehenssumme anfallenden Sollzinsen gezahlt werden. Die Darlehenssumme selbst wird lediglich mit der letzten Darlehensrate vollständig an den Kreditgeber zurückgeführt. Wenngleich die monatlichen Zinszahlungen der Höhe nach vergleichsweise niedrig erscheinen, liegen die gesamten Zinskosten im Vergleich zu Darlehen mit laufender Tilgung deutlich höher.

Das endfällige Darlehen eignet sich für Kreditnehmer, die am Ende der Sollzinsbindung die Rückzahlung der Darlehenssumme tatsächlich sicherstellen können. Das kann beispielsweise dann der Fall sein, wenn garantierte Versicherungssummen aus privaten Lebens- oder Rentenversicherungen fällig werden.

- Forward-Darlehen

Mit einem Forward-Darlehen ist es Ihnen möglich, sich für eine bevorstehende Anschlussfinanzierung aktuell niedrige Zinsen zu sichern. Das ist insbesondere dann für den Darlehensnehmer von großem Interesse, wenn Zinssteigerungen zu erwarten sind.

Übrigens:

Haben Sie bereits eine laufende Immobilienfinanzierung und läuft deren Sollzinsbindung (Zinsbindungsfrist) innerhalb der kommenden 5 Jahre aus, können Sie sich schon heute bei der mehrfach ausgezeichneten und auf Immobilienfinanzierungen spezialisierten Degussa Bank direkt hier über heim-und-immobilie.de die günstigen Zinsen für Ihre Anschlussfinanzierung sichern.

- Zwischenfinanzierung

Bei einer Zwischenfinanzierung, auch Zwischenkredit, handelt es sich in der Regel um einen kurzfristigen Kredit mit einer Laufzeit bis zu etwa 2 Jahren. Sie schließt in einer bereits abgeschlossenen Immobilienfinanzierung (Endfinanzierung) eine Lücke, wenn zum Beispiel das einzusetzende Eigenkapital für die Immobilienfinanzierung aktuell noch nicht verfügbar ist, sondern erst durch Fälligkeit von Geldanlagen oder privaten Lebens- oder Rentenversicherungen in absehbarer Zeit zu einem festgelegten Termin verfügbar wird.

- Bauspardarlehen

Ein Bauspardarlehen wird ausschließlich von Bausparkassen ausgereicht, wenn der Darlehensnehmer als Bausparer entsprechende Anspruchsvoraussetzungen erfüllt. Der Bausparer muss entsprechend des gewählten Bauspartarifs in einer festgelegten Ansparzeit eine bestimmte Mindestansparsumme ansparen, eine bestimmte Bewertungszahl und die Zuteilungsreife des Bauspardarlehens erreichen, bevor es zur Auszahlung eines Bauspardarlehens kommen kann. Die Höhe des Bauspardarlehens ergibt sich aus der Differenz der angesparten Summe (Bausparguthaben) und der vereinbarten Bausparsumme. Es können jederzeit ohne zusätzliche Kosten Sondertilgungen geleistet werden.

In allen Darlehensarten der Immobilienfinanzierung wird ab einer Darlehenssumme von meist mehr als 30.000 Euro ein entsprechendes Grundpfandrecht als Grundschuld im Grundbuch der zuständigen Gemeinde eingetragen. Der Grundbucheintrag dient dem Kreditgeber als dingliche Sicherheit zur Sicherung des vergebenen Darlehens.

Immobilienfinanzierung: unsere Angebote und Services

Immobilienkredit

Immobilienerwerber kommen meist nicht an einem Immobilienkredit vorbei. Wir sagen Ihnen, wo es die günstige Immobilienfinanzierung gibt, wie sie funktioniert und worauf Sie achten müssen.

Volltilgerdarlehen

Der entscheidende Vorteil eines Volltilgerdarlehens liegt darin, dass am Ende der Sollzinsbindung keine Restschuld mehr besteht und Sie während der Dauer der Baufinanzierung kein Zinserhöhungsrisiko haben.

Zwischenfinanzierung

Sollte für Ihre Immobilienfinanzierung bei uns Ihr Eigenkapital noch nicht zur Verfügung stehen, können wir die Lücke zeitweilig schließen. Wir helfen Ihnen mit einer Zwischenfinanzierung.

Unsere Ratgeber zur Immobilienfinanzierung

Neufinanzierung

Mit der Neufinanzierung (Erstfinanzierung) Ihres Immobilienvorhabens sind Sie bei uns an der richtigen Adresse. Denn unseren Baukredit und unseren Immobilienkredit erhalten Sie zu sehr günstigen Zinsen.

Bauzinsen

Nutzen Sie unsere Profitipps und erfahren Sie, worin der Unterschied zwischen Soll- und Effektivzins liegt. Und kalkulieren Sie mit unserem Finanzierungsrechner einfach, mit welchen Zinsen Sie bei Ihrer Finanzierung rechnen müssen.

Immobilienbewertung

Wie eine fachmännische Immobilienbewertung abläuft, worin die Unterschiede zwischen Sachwert, Verkehrswert, Beleihungswert liegen und wie hoch Sie eine Immobilie beleihen können, erfahren Sie hier.

Mehr Wissen: Lexikonartikel zur Immobilienfinanzierung

Bausparvertrag

Erfahren Sie, für wen ein Bausparvertrag warum geeignet ist und ob sich der Abschluss eines Bausparvertrages lohnt und welche staatlichen Förderungen möglich sind.

Grunderwerbsteuer

Wann und in welcher Höhe wird die Grunderwerbsteuer fällig und wer muss sie entrichten? Wir zeigen Ihnen, wie unterschiedlich hoch diese Steuer in den Bundesländern ausfällt.

Grundbuchauszug

Wir schildern Ihnen, warum dem amtlichen Grundbuch eine große Wichtigkeit zukommt und welche Informationen sich einem Grundbuchauszug entnehmen lassen.