Definition und Arten der Anschlussfinanzierung

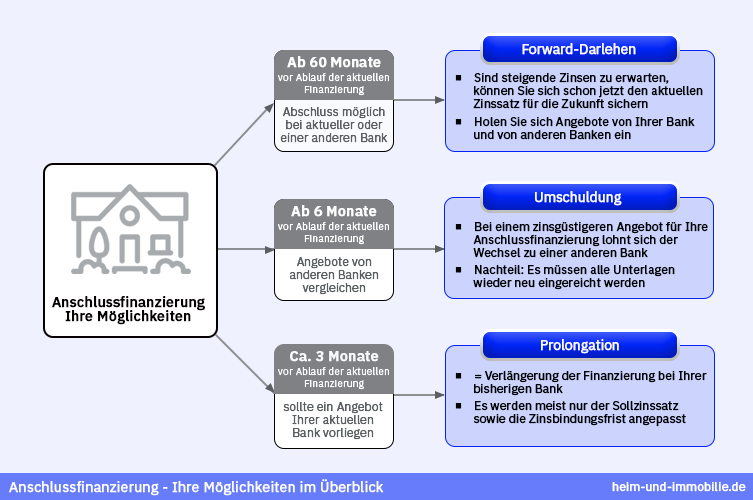

Bei einer Anschlussfinanzierung handelt es sich um die Weiterführung eines Immobilienkredits. Sie benötigen diese, wenn die Zinsbindung Ihres derzeitigen Darlehens ausläuft, jedoch noch eine Restschuld zu tilgen ist. Eine Anschlussfinanzierung bietet Ihnen die Möglichkeit, die monatliche Kreditrate an Ihre aktuelle finanzielle Situation anzupassen. Sie haben dabei drei Möglichkeiten:

- Eine Prolongation bedeutet, dass Sie die Laufzeit Ihres bestehenden Vertrags bei der kreditgebenden Bank verlängern. Hierbei bleiben nahezu alle Konditionen der alten Finanzierung bestehen. Sie vereinbaren mit Ihrer Bank lediglich einen neuen Sollzins und entscheiden sich für eine neue Zinsbindungsfrist (oft 5, 10, 15 oder 20 Jahre). Diese Variante einer Anschlussfinanzierung ist am bequemsten, da die Bank initiativ auf Sie zukommt, und Sie kaum Aufwände haben. Zudem bleiben in der Regel auch Ihre Ansprechpartner bei der Bank identisch. Jedoch besteht das Risiko, dass Ihnen durch diesen einfachsten Weg ein günstigerer Zinssatz durch einen ausbleibenden Wechsel zu einem anderen Kreditgeber entgeht. Sie wären damit einer unnötig höheren finanziellen Belastung ausgesetzt und würden mögliches Sparpotenzial nicht nutzen.

- Bei einer Umschuldung wechseln Sie hingegen den Kreditgeber. Sie schließen also eine neue Finanzierung bei einer anderen Bank ab, die Ihnen günstigere Konditionen als Ihr altes Geldinstitut anbietet. Ihre Restschuld wird dabei von Bank A auf Bank B übertragen, welche das alte Darlehen ablöst. Hierbei können Sie gegebenenfalls deutlich bessere Konditionen als beim bisherigen Kreditgeber erzielen, so dass Sie künftig niedrigere Kreditraten zahlen müssen und finanziell spürbar profitieren.

- Ein Forward-Darlehen ist sowohl bei einer Prolongation als auch bei einer Umschuldung möglich. Es handelt sich dabei um ein neues Darlehen, mit dem Sie sich frühzeitig gute Konditionen sichern. Bei den meisten Anbietern können Sie ein Forward-Darlehen schon fünf Jahre vor Laufzeitende Ihrer ersten Finanzierung abschließen. Damit haben Sie schon lange, bevor Ihr aktuelles Darlehen ausläuft, die Sicherheit, künftig von günstigeren Zinsen konstant zu profitieren. Denn der neue, vergünstigte Sollzinssatz lässt sich wieder langfristig – etwa für zehn oder 15 Jahre – festschreiben.

Das leistet ein Rechner für die Anschlussfinanzierung

Läuft Ihre Baufinanzierung bzw. die Zinsbindung in absehbarer Zeit aus, sollten Sie sich rechtzeitig mit Ihren Möglichkeiten zur Weiterführung des Kredits beschäftigen. Sie erhalten von Ihrer Bank in der Regel rund drei Monate vor dem Ablauf der Zinsfestschreibung ein Angebot zur Prolongation. Aber das heißt nicht, dass Sie nicht auch schon früher die Initiative ergreifen können.

Tipp: Der richtige Zeitpunkt ist entscheidend für die passende Anschlussfinanzierung. Spätestens drei Monate vor Ende der Zinsbindungsfrist sollten Sie sich über eine Weiterführung Gedanken machen. Andernfalls könnte es knapp werden, Informationen zu recherchieren und geeignete Angebote zu finden. Grundsätzlich lohnt es sich dabei immer, die Angebote verschiedener Banken zu vergleichen. Je nach Höhe der übrigen Restschuld bei Ihrem Darlehen und den Zinskonditionen sparen Sie mehrere Tausend Euro!

Ein Rechner zum Vergleich verschiedener Angebote hilft Ihnen, die günstigste Variante zu ermitteln.

Der Anschlussfinanzierungs-Rechner von heim-und-immobilie.de im Überblick

Mit einem Anschlussfinanzierungs- oder Forward-Darlehen-Rechner können Sie verschiedene Szenarien für die Weiterführung Ihres Baukredits kalkulieren. Hierfür geben Sie die Darlehenshöhe bzw. die verbleibende Restschuld ein, geben den geltenden Sollzins und die Tilgungsrate an und bestimmen die Sollzinsbindung.

Im Anschluss erhalten Sie einen Tilgungsplan, der Sie über die Höhe der monatlichen Raten (Annuitäten) der Finanzierung informiert. Alternativ ist es auch möglich, anstelle der Sollzinsbindung oder Laufzeit eine Wunschrate anzugeben. Dann ermittelt der Anschlussfinanzierungs-Rechner, wann Sie Ihr Darlehen zurückgezahlt haben oder aber, ob nach Ablauf der Zinsbindung noch immer eine Restschuld besteht.

Nutzen Sie daher den Online-Rechner von heim-und-immobilie.de für Ihre Kalkulationen

Diese Vorteile bringt die Nutzung des Anschlussfinanzierungs-Rechners

Unser Rechner gibt Ihnen Auskunft darüber, wie sich eine Prolongation oder Umschuldung auf Ihren angelegten Geldbetrag auswirkt und welche finanziellen Belastungen damit auf Sie zukommen. Diese Vorteile bietet unser Online-Tool:

- Es sind nur wenige Eingaben nötig, um die Raten und Konditionen einer möglichen Anschlussfinanzierung zu ermitteln.

- Sie erhalten Ihr Ergebnis direkt angezeigt.

- Sie können unseren Online-Rechner beliebig oft kostenlos nutzen.

- Die Berechnungen erleichtern die weitere Planung Ihrer Finanzierung.

Beispielrechnung für eine Anschlussfinanzierung

Anhand unserer Beispielrechnung erkennen Sie, wie stark Sie davon profitieren, sich niedrige Zinsen für eine Anschlussfinanzierung zu sichern und die Tilgung bzw. Tilgungsrate passend zu Ihrer individuellen Situation festzulegen. Hierzu stellen wir exemplarisch zwei Darlehen A und B mit unterschiedlichem Zinssatz und verschiedener Tilgungsrate gegenüber, um die Differenzen darzustellen. Wir nehmen dabei eine Restschuld von 100.000 Euro, eine Zinsbindung von 15 Jahren und eine Monatsrate von 600 Euro an:

| Darlehen A | Darlehen B | |

|---|---|---|

| Gebundener Sollzins | 1 % p. a. | 2,2 % p. a. |

| Anfängliche Tilgung | 6,2 % | 5 % |

| Gesamte Zinskosten | 7.707,48 € | 19.239,13 € |

| Restschuld (nach 15 Jahren) | 0 € | 11.239,13 € |

Das Ergebnis zeigt: Sie zahlen bei Darlehen B nicht nur über 10.000 Euro zusätzlich an Zinsen an die Bank, sondern aufgrund der niedrigeren Tilgungsrate reicht diese Anschlussfinanzierung nicht einmal aus, um die Restschuld vor Ablauf der Sollzinsbindung zu begleichen. Mit Darlehen A haben Sie dagegen den Kreditbetrag vollständig zurückgezahlt, und die Restschuld ist komplett beglichen.

Sie haben Fragen rund um die Bau-/Immobilienfinanzierung?

Kontaktieren Sie unser Expertenteam ganz einfach sofort per Telefon, E-Mail oder (Video-)chat oder vereinbaren einen Wunschtermin.

Häufige Fragen und Antworten kurz erklärt

Läuft Ihr Baukredit seit vollständiger Auszahlung bereits 10 Jahre, können Sie ihn ohne Vorfälligkeitsentschädigung umschulden, um sich etwa günstigere Zinsen bei einem anderen Anbieter zu sichern. Die Kündigungsfrist beträgt 6 Monate.

Die Genauigkeit der Werte, die Sie bei einem Anschlussfinanzierungs-Rechner erhalten, richtet sich immer nach dem Umfang der Informationen, die Sie eingeben. Je detaillierter individuelle Angaben sind, umso aussagekräftiger ist das Ergebnis. Dennoch bildet das Online-Tool nie die tatsächliche Finanzierung auf den Cent genau ab.