Definition: Was ist ein Forward-Darlehen?

Ein Forward-Darlehen ist ein Kredit, den Sie jetzt beantragen, aber erst später in Anspruch nehmen. Daher trägt diese Finanzlösung auch den Namen: "Vorausdarlehen". Mit einem Forward-Darlehen sichern Sie sich das aktuelle Zinsniveau für Ihre Anschlussfinanzierung. Das Forward-Darlehen ist interessant für Kreditnehmer, deren Sollzinsbindung der aktuell laufenden Immobilienfinanzierung innerhalb der nächsten 6 bis 60 Monate endet und die ihre dann noch bestehende Restschuld mit einer Anschlussfinanzierung tilgen möchten.

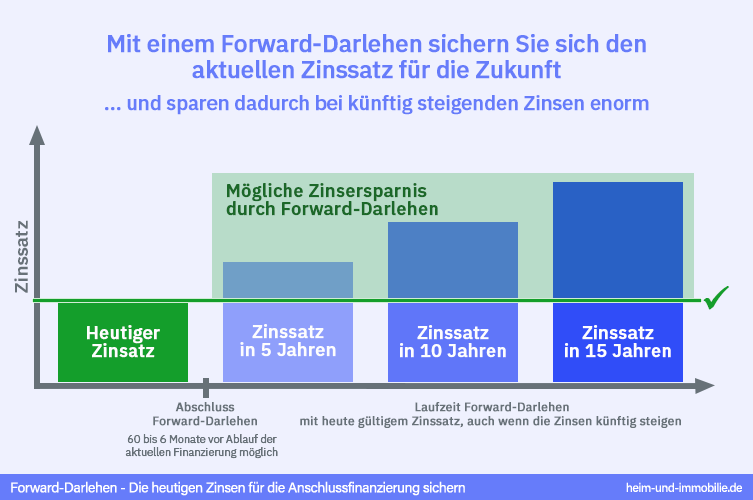

Mit einem Forward-Darlehen sichern Sie sich die heute günstigen Sollzinsen für bis zu 5 Jahre im Voraus. Dadurch vermeiden Sie das Risiko einer Zinserhöhung und gewinnen Planungssicherheit in Ihrer Anschlussfinanzierung, da der neue Sollzinssatz über eine zwischen Ihnen und dem Kreditgeber festzulegende Periode, z. B. weitere 10 Jahre, festgeschrieben wird. In der Zeit bis zur Auszahlung, der sogenannten Forward-Periode, sind für den Darlehensnehmer keine Zahlungen für das Forward-Darlehen fällig.

Forward-Darlehen: Konditionen und Vorteile

Das Besondere an einem Forward-Darlehen: Sie beantragen es jetzt, nehmen es aber erst später in Anspruch. Dafür wird ein kleiner Zinsaufschlag fällig, dessen Höhe vom Zeitraum zwischen Beantragung und Auszahlung des Forward-Darlehens abhängig ist. Je früher Sie das Darlehen aufnehmen, je länger also die Vorlaufzeit bis zur Auszahlung ist, desto höher fällt der Forward-Aufschlag aus. Trotzdem kann es sich für Sie und Ihre Familie lohnen, frühzeitig das Forward-Darlehen zu beantragen – insbesondere dann, wenn abzusehen ist, dass die Hypothekenzinsen in Zukunft steigen.

Aktuell befinden wir uns in einer historisch niedrigen Zinsphase, welche den Erwerbern oder Bauherren von Immobilien die Zinsbelastungen aus Immobilienfinanzierungen erheblich reduziert. Aus diesem Grund ergeben sich für Kreditnehmer, welche innerhalb der kommenden 5 Jahre eine Anschlussfinanzierung benötigen, mit dem Forward-Darlehen enorme Einsparmöglichkeiten.

Eine klassische Anschlussfinanzierung können Sie frühestens 6 bis 12 Monate vor Ablauf Ihrer laufenden Baufinanzierung beantragen, ein Forward-Darlehen dagegen bereits bis zu 60 Monate vor Ende Ihrer laufenden Baufinanzierung. Wenn Sie gerne auf Nummer sicher gehen, ist ein Forward-Darlehen der Degussa Bank die ideale Lösung.

Das Forward-Darlehen der Degussa Bank bietet Ihnen:

- Günstige Zinsen

- Zinsfestschreibung bis 5 Jahre im Voraus

- Zinsaufschlag für Forwarddarlehen pro Monat (6 - 60 Monate) in Höhe von 0,02 % bis maximal 1,08 %

- Möglichkeiten zu Sondertilgungen und Änderungen des Tilgungssatzes.

Es ist perfekt für alle geeignet, denen Planungssicherheit besonders wichtig ist. Mit der Degussa Bank finanzierbar sind:

- Grundstücke

- Ein-, Zwei- und Mehrfamilienhäuser

- Doppelhaushälften

- Reihenhäuser

- Holz- und Blockhäuser (Baujahr nicht vor 1990)

- Fertig- und Anbauhäuser (Baujahr nicht vor 1990)

- Eigentumswohnungen.

Ein Forward-Darlehen funktioniert wie das gängige Annuitätendarlehen, welches sich durch gleichbleibende monatliche Raten auszeichnet – und zwar über die gesamte Laufzeit hinweg. Informieren Sie sich bei uns über die Konditionen für die von Ihnen gewünschte Darlehenssumme und Zinsbindungsfrist – kostenlos und unverbindlich.

Vorteile von Forward-Darlehen in der Übersicht

Mit unserem Forward-Darlehen reservieren Sie sich die günstigen Zinsen von heute und verschaffen sich langfristig ein Höchstmaß an Planungssicherheit für Ihre Finanzen.

Alle Vorteile auf einen Blick:

- Günstige Zinsen: Mit einem Forward-Darlehen profitieren Sie zu einem späteren Termin von den niedrigen Zinsen von heute – selbst dann, wenn das Sollzinsniveau steigt.

- Kosten sparen: Sie müssen während der Forward-Periode keine Bereitstellungszinsen und Darlehensraten zahlen.

- Planungssicherheit: Aufgrund der Zinssicherheit erwarten Sie in Zukunft keine bösen Überraschungen. Sie können sich den niedrigen Sollzins Ihrer Anschlussfinanzierung für bis zu 15 Jahre festschreiben lassen.

Diese Form der Finanzierung spielt dann ihre Stärken aus, wenn mit steigenden Hypothekenzinsen zu rechnen ist. Wichtig zu wissen: Die Zinsentwicklung ist nie zu 100 % vorhersehbar und kann sich lediglich auf Prognosen stützen.

Anschlussfinanzierung kalkulieren mit Forward-Darlehen-Rechner

Sie möchten wissen, wie Ihre Anschlussfinanzierung aussehen würde, wenn Sie sich mithilfe eines Forward-Darlehens die aktuellen Zinsen sichern? Verschaffen Sie sich mit unserem Rechner schnell und komfortabel einen Überblick und finden Sie heraus, wie Sie mit uns Kosten sparen.

So funktioniert der Zinsaufschlag

Um zu ermitteln, wie sich der Aufschlag für ein Forward-Darlehen auswirkt, müssen Sie folgende Angaben kennen:

- Den aktuellen Sollzinssatz des Kreditgebers für das Forward-Darlehen

- Die Höhe des prozentualen Zinsaufschlages des Kreditgebers für Ihr Forward-Darlehen

- Die Restlaufzeit Ihres aktuellen Baudarlehens

Ihren Sollzinssatz für die Anschlussfinanzierung über ein Forward-Darlehen können Sie auch selbst mit folgender Formel berechnen:

(Restlaufzeit Ihrer aktuellen Finanzierung in Monaten – 6 Monate) x Forward-Aufschlag des Kreditgebers + aktueller Sollzinssatz des Kreditgebers

Anmerkung: Der Beginn des Forward-Aufschlages ist von Kreditgeber zu Kreditgeber unterschiedlich. Bei der Degussa Bank startet dieser ab dem 7. Monat für die Restlaufzeit Ihrer aktuellen Finanzierung.

Dem nachstehenden Beispiel liegen folgende Annahmen zugrunde:

|

Restlaufzeit der aktuellen Finanzierung in Monaten |

Abzüglich 6 Monate Kostenfreiheit – Kein Forward-Aufschlag |

Forward-Aufschlag pro Monat in % |

Forward-Aufschlag gesamt in % |

aktueller Sollzinssatz des Kreditgebers in % p. a. |

Sollzinssatz p. a. in % für Forward-Darlehen |

|---|---|---|---|---|---|

| 20 | 14 | 0,03 | 0,42 | 1,50 | 1,92 |

| 30 | 24 | 0,05 | 1,20 | 1,50 | 2,70 |

Die Beispielrechnung zeigt:

Je kürzer die Restlaufzeit der aktuellen Finanzierung, desto kleiner der Forward-Aufschlag des Kreditgebers und geringer der festgeschriebene Sollzinssatz für das Forward-Darlehen.

Beispielrechnung: Wie viel kann ich mit einem Forward-Darlehen sparen?

Der Abschluss eines Forward-Darlehens kann sich lohnen, wie unsere nachstehende Beispielrechnung zeigt.

Folgende Annahmen bilden die Berechnungsgrundlage:

- Restschuld 100.000 EUR

- Annuitätische Ratenzahlung, anfängliche Tilgung 2,00 %

- Sollzinssatz für Forward-Darlehen 1,92 %

- Sollzinssatz des bisherigen Darlehens 4,50 %

|

Forward-Darlehen (inkl. Forward-Aufschlag) | Bisheriges Darlehen | |

|---|---|---|

| Zinsbindung | 10 Jahre | Noch fest für 20 Monate |

| Sollzinssatz | 1,92 % | 4,50 % |

| Anfängliche Tilgung | 2,00 % | 2,00 % |

| Monatliche Rate | 327 € | 541 € |

In unserem Rechenbeispiel sparen Sie sich im Gegensatz zu Ihrem derzeit laufenden Kredit mit einem Forward-Darlehen monatlich 214 Euro. Auf 10 Jahre gerechnet ergeben sich eingesparte Kosten in Höhe von 25.680 Euro.

Forward-Darlehen kündigen

Haben Sie Ihren Darlehensvertrag für das Forward-Darlehen mit dem Kreditgeber geschlossen, müssen Sie dieses auf jeden Fall in Anspruch nehmen. Auch, wenn die Zinsen am Ende der Zinsbindung wider Erwarten niedriger ausfallen als zum Zeitpunkt der Beantragung. Wollen Sie Ihr Forward-Darlehen kündigen, verlangt der Kreditgeber in der Regel eine sogenannte Nichtabnahmeentschädigung. Hier handelt es sich im Einzelfall um eine Kulanzentscheidung des jeweiligen Kreditgebers. Eine Kündigung des Vertrages lohnt sich somit eher nicht.

Sie haben Fragen rund um die Bau-/Immobilienfinanzierung?

Kontaktieren Sie unser Expertenteam ganz einfach sofort per Telefon, E-Mail oder (Video-)chat oder vereinbaren einen Wunschtermin.

FAQ: Die wichtigsten Fragen zum Forward-Darlehen

Bei einem Forward-Darlehen handelt es sich immer um eine Anschlussfinanzierung. Ein Forward-Darlehen kommt also nur infrage, wenn Sie bereits eine Baufinanzierung bedienen- nicht also für künftige Immobilienvorhaben. Bei der Degussa Bank können Sie zwischen 60 Monate bis 6 Monate vor Ablauf Ihrer aktuellen Finanzierung Ihr Forward-Darlehen beantragen und sich auf diese Weise die aktuell niedrigen Sollzinsen über Jahre in Ihrer Anschlussfinanzierung sichern.

Ab wann Sie ein Forward-Darlehen am besten abschließen, hängt vom aktuellen und zu erwartenden Zinsniveau ab. Bei einer laufenden Baufinanzierung genügt es in der Regel, wenn Sie sich 36 Monate vor dem Ende der Zinsbindung mit der Anschlussfinanzierung beschäftigen. Eine Zinsfestschreibung ist meist frühestens 60 Monate im Voraus möglich – beziehungsweise dann, wenn die aktuelle Immobilienfinanzierung noch länger als 12 Monate läuft.

Für alle, die Planungssicherheit schätzen, ist ein Forward-Darlehen sinnvoll. Zwar zahlen Sie für ein Forward-Darlehen einen Aufschlag, sichern sich jedoch für Ihre Anschlussfinanzierung über Jahre das aktuelle Zinsniveau. Ist abzusehen, dass die Sollzinsen bis zur Ablösung Ihres alten Darlehens über den Sollzinssatz des Forward-Darlehens inklusive des Forward-Aufschlags hinaus steigen, lohnt sich diese Art der Anschlussfinanzierung auf alle Fälle.

Welche Anschlussfinanzierung für Sie geeignet ist, hängt von Ihrer individuellen Situation sowie dem Zinsniveau ab. Hier lohnt sich ein Vergleich verschiedener Anschlussfinanzierungen. Ansonsten gilt: Bei einer Prolongation ändert sich für Sie nicht viel, Sie verhandeln mit Ihrer Bank nach Ablauf der Sollzinsbindung lediglich neue Konditionen für Ihr Immobiliendarlehen. Eine Prolongation ist für Sie mit dem wenigsten Aufwand verbunden.

Bei einer Umschuldung wechseln Sie zu einem anderen Kreditinstitut. Hier fallen eventuell zusätzliche Gebühren an (Grundschuldabtretung), zudem wird erneut Ihre Bonität geprüft. Ein Forward-Darlehen hat den Vorteil, dass Sie sich bereits sehr viel früher als die üblichen 12 bis 6 Monate um eine günstige Anschlussfinanzierung kümmern können und so von eventuell niedrigeren Zinsen profitieren.

In allen vorgenannten Möglichkeiten ist Ihnen die Degussa Bank als mehrfach ausgezeichneter Immobilienfinanzierer behilflich. Die für Sie geeignete Anschlussfinanzierung können Sie bei uns kostenlos berechnen.

Ein Forward-Darlehen funktioniert in der Regel wie ein herkömmliches Annuitätendarlehen. Das bedeutet: Sie zahlen dank Zinsbindung eine gleichbleibende monatliche Rate. Sie verringern so stetig Ihre Restschuld und der Sollzinsanteil sinkt innerhalb der monatlichen Rate kontinuierlich. Die Besonderheit: Bei einem Forward-Darlehen kann der neue Sollzinssatz schon lange vor dem Ende der alten Zinsbindungsfrist festgeschrieben werden. Bei heim-und-immobilie.de können Sie schon 60 Monate vor Beginn der Anschlussfinanzierung Ihr Forward-Darlehen beantragen, spätestens jedoch noch 6 Monate vor Ende Ihres derzeitigen Baudarlehens.

Die Unterscheidung zwischen einem sogenannten “unechten” und „echten“ Forward-Darlehen liegt im jeweiligen Start des Ablaufs der zwischen dem Kreditnehmer und dem Kreditgeber für das Forward Darlehen vereinbarten Zinsbindungsfrist. Bei einem „unechten“ Forward-Darlehen startet der Ablauf der Zinsbindungsfrist bereits unmittelbar nach Abschluss des Darlehensvertrages. Die Auszahlung des Geldes zum festgelegten Sollzinssatz erfolgt aber erst nach Ablauf der bestehenden Finanzierung. Die Zeitspanne bis zum Ablösetermin des alten Darlehens wird mit einer sogenannten bereitstellungszinsfreien Phase überbrückt, in der keinerlei Kosten anfallen.

Das bedeutet, bei einer angenommenen vereinbarten Zinsbindungsfrist von 10 Jahren = 120 Monate und einer Auszahlung Ihres Forward-Darlehens nach Ablauf Ihrer aktuellen Finanzierung, hier beispielsweise in 20 Monaten, verbleiben mit dem Start der Anschlussfinanzierung nur 100 Monate (ca. 8,5 Jahre) Restlaufzeit Ihrer vereinbarten Zinsbindungsfrist für die heute gesicherten günstigen Zinsen. Damit verkürzt sich also die Tilgungszeit Ihres Baudarlehens zu diesen Konditionen ab dem Auszahlungstermin.

Demgegenüber beginnt bei einem „echten“ Forward-Darlehen die Zinsbindungsfrist erst mit dem Datum der Darlehensauszahlung Ihrer Anschlussfinanzierung, so dass Sie dann – gemäß unseres Beispiels – noch volle 120 Monate von Ihren günstigen Zinsen profitieren können. Sie haben also die volle Zinssicherheit über die vereinbarten 10 Jahre und damit mehr Zeit zur Tilgung zu günstigen Bedingungen.

Da bei einem echten Forward-Darlehen die Zinsbindung erst zum Auszahlungstermin beginnt, wird bis dahin ein Forward-Aufschlag fällig. Dieser fällt je nach Bank oder Kreditgeber unterschiedlich hoch aus und liegt derzeit meist zwischen 0,01 und 0,05 Prozentpunkten. Zum Teil verzichten Geldinstitute auf diesen Aufschlag für die ersten sechs bis zwölf Monate.

Um die Konditionen eines “echten” und eines “unechten Forward-Darlehens” zu vergleichen, müssen Sie die unterschiedlichen Dauern der Zinsbindung als entscheidendes Kriterium miteinbeziehen.

Checkliste zur Baufinanzierung – diese Unterlagen sind nötig

Sie möchten eine Baufinanzierung über heim-und-immobilie.de bei der Degussa Bank abschließen? In unserer zum Download angebotenen praktischen Checkliste finden Sie heraus, welche Dokumente und Unterlagen Sie für Ihre Immobilienfinanzierung benötigen.